Uno studio della Swiss National Bank sostiene in dei punti ben argomentati che l’Italia,a differenza di paesi come l’Argentina nel 2001 e la Spagna oggi, potrebbe attualmente benissimo uscire dall’euro senza avere troppi danni collaterali.

Uno studio della Swiss National Bank sostiene in dei punti ben argomentati che l’Italia,a differenza di paesi come l’Argentina nel 2001 e la Spagna oggi, potrebbe attualmente benissimo uscire dall’euro senza avere troppi danni collaterali.Danni limitati

I motivi principali di questo rischio limitato sono segnalati sul Telegraph e nella teoria dei giochi di David Woo di BoA Merrill Lynch.

Li riportiamo qui di seguito.

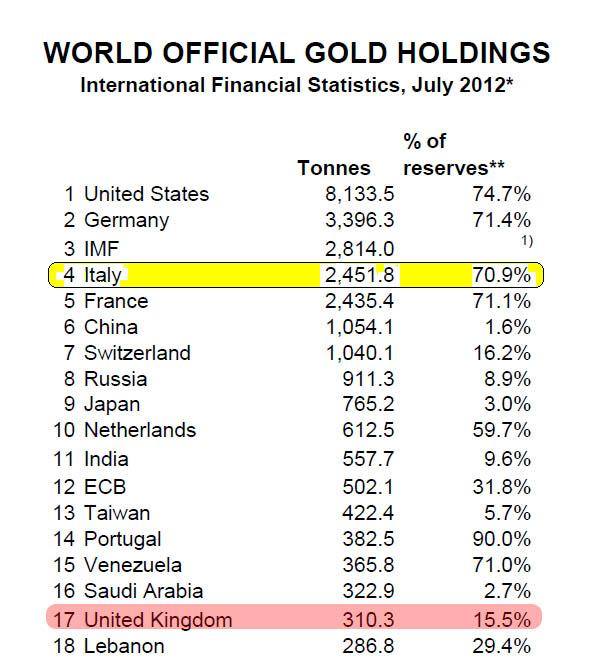

- La Banca centrale d’Italia ha sufficienti riserve d’oro da poter evitare l’iperinflazione, se dovesse decidere di lasciare l’euro.

- Al contrario della Spagna, la posizione patrimoniale sull’estero in Italia è solo leggermente negativa, mentre quella della Spagna è negativa per il 92% del PIL.

- Il debito pubblico e privato è al 260% del PIL, simile alla Germania e molto inferiore rispetto alla Francia, la Spagna o il Regno Unito (debito totale UK). Con una ricchezza privata di € 8,6 trilioni di dollari, gli italiani hanno una ricchezza pro capite maggiore rispetto ai tedeschi.

- ”L’elevato tasso di risparmio italiano e la ricchezza privata indicano che qualsiasi shock sui tassi al massimo ritornerebbe indietro all’economia nella forma di maggiori pagamenti agli obbligazionisti italiani.”(dal Telegraph). Dopo i programmi LTRO e OMT di quest’anno, i principali detentori del debito pubblico italiano sono le banche italiane e i risparmiatori privati.

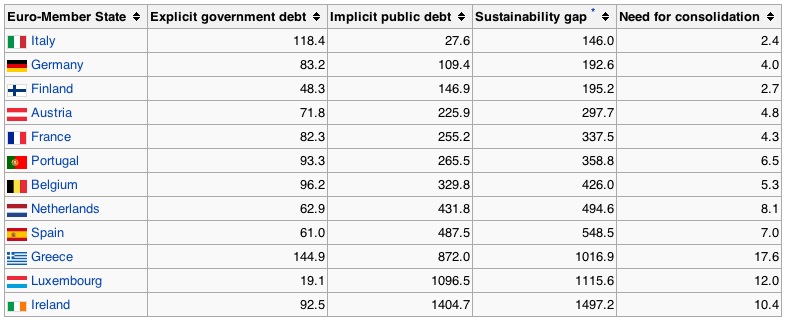

- Nell’indicatore della sostenibilità del debito a lungo termine del FMI, l’Italia è al primo posto, a 4.1, prima del 4,6 della Germania, 7,9 della Francia, 13,3 del Regno Unito, 14,3 del Giappone, e 17 degli Stati Uniti. Un approccio alternativo per la valutazione del debito a lungo termine, comprensiva del il debito implicito (come promesse pensionistiche, ecc), mostrerebbe un risultato italiano ancora migliore.

- Un forte aumento dell’interesse nominale (se ciò accadesse davvero) dopo l’uscita dell’Italia dall’euro danneggerebbe i mutuatari italiani in maniera molto minore rispetto a quelli spagnoli, perché il livello di indebitamento privato in Spagna è più alto che in Italia.

- Gli stati periferici con i loro 100 milioni di persone con basso PIL pro capite non sono abbastanza rilevanti per innescare un crollo dei grandi paesi in via di sviluppo come la Cina o l’India, con 2 miliardi di persone o gli Stati Uniti, con i suoi 300 milioni di abitanti. Neanche la crisi asiatica e il default russo nel 1998, che hanno colpito circa 2 miliardi di persone, non sono riusciti a portare l’economia americana in recessione, al contrario, i prezzi del petrolio a buon mercato hanno alimentato la fiducia dei consumatori degli Stati Uniti. Sei anni dopo la crisi finanziaria, i consumatori americani sono abbastanza forti per assorbire una crisi della periferia europea, in particolare quando i prezzi del petrolio rimangono relativamente a buon mercato.

- Il rischio principale rimane quello di un deficit di capitale per le banche periferiche, ma a seguito delle osservazioni formulate all’inizio, il rischio sarà limitato, almeno in Italia. L’ESM potrà avere un ruolo temporaneo nel finanziamento a breve termine di alcune banche italiane e in cambio l’Italia prometterà di non dichiarare default sul suo debito. Il debito secondo la legge italiana dovrebbe essere ridenominato in Nuove Lire al cambio del 1.999, con un conseguente haircut per i mutuatari stranieri. Il MES finalmente farà qualcosa di più utile che il finanziamento a lungo termine delle economie periferiche da parte del contribuente tedesco.

- Wolfgang Münchau, editorialista del Financial Times, ha fatto presto a rispondere al problema di una potenziale uscita italiana dall’Euro nell’edizione tedesca del Der Spiegel. Il suo primo argomento è che i contribuenti tedeschi dovrebbero ricapitalizzare le banche tedesche.

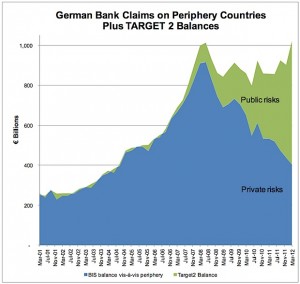

L’esposizione bancaria della Germania verso l’Italia nel 2010 era solo di 36 miliardi, una piccola cifra rispetto ai rischi che la Germania ha dovuto sopportare con l’ESM. Da allora, la Deutsche Bank ha coperto la propria esposizione dell’88%, e molte banche straniere hanno scaricato le obbligazioni italiane.

- Come tutti sappiamo, le banche tedesche sono riuscite a scaricare i loro "rischi PIIGS" sulla bilancia Target2, sulla Bundesbank, cioè il contribuente tedesco. Pertanto, il rischio di unaricapitalizzazione delle banche tedesche è ormai trascurabile dal punto di vista dei contribuenti tedeschi. Dopo le operazioni di LTRO 2012, i titoli di Stato più italiani sono oggi detenuti per la maggior parte da banche o famiglie italiane.

- Se, secondo Münchau, l’Italia dovesse fallire, la Germania dovrebbe accettare miliardi di perdite dal sistema Target2. Il Target2 in precedenza era solo un meccanismo tecnico di compensazione tra gli Stati membri dell’area dell’euro. Grazie alla discussione, che ha iniziato Hans Werner Sinn, Münchau e il pensiero economico comune hanno accettato il fato che quando un paese lascia l’euro, le passività Target2 del paese uscente vanno in scadenza. Al fine di spaventare i lettori tedeschi, Münchau indica il caso peggiore, cioè che l’Italia non pagherà per niente i suoi debiti Target2.

Noi pensiamo che l’Italia voglia rimanere un membro della comunità internazionale, anche nel caso di un’uscita dall’euro. Quindi un approccio più realistico sarebbe quello di pensare che l’Italia ripagherà le sue passività in euro nella nuova Lira italiana.

Sulla base dello scenario di Jens Nordvig di Nomura riguardo una svalutazione della Nuova Liradel 27% in caso di un crollo dell’euro, noi stimiamo una svalutazione del 15-20% della Nuova Lira contro l’euro, nel caso di uscita dell’Italia dall’euro. A luglio 2012, l’Italia ha delle passività Target2 per 274 miliardi di euro. Se queste venissero ridenominate nella Nuova Lira, si avrebbe una perdita di 40-50 miliardi di euro per la parte della Germania, corrispondente a solo il 2% del PIL tedesco.

Fonte: forexinfo.it